みなさん、こんにちは❗️❗️

こんばんは❗️❗️

ガウっちょです🐺

早いもので、

もう2月を迎えました❗️❗️

時間が経つのは

あっという間ですね💦

今回は毎月恒例となっています、

資産状況の紹介をしたいと思います。

年収400万円の

ライブ大好きな一般会社員が

資産運用をしたらどうなるのか

リアルな様子を

お届けしたいと思います👍

個人投資家としては

まだまだ初心者ですが、

これから投資を始める人や

すでに投資を始めている人へ

キッカケや参考になればと思います🙇♂️

それでは、

よろしくお願いします❗️❗️

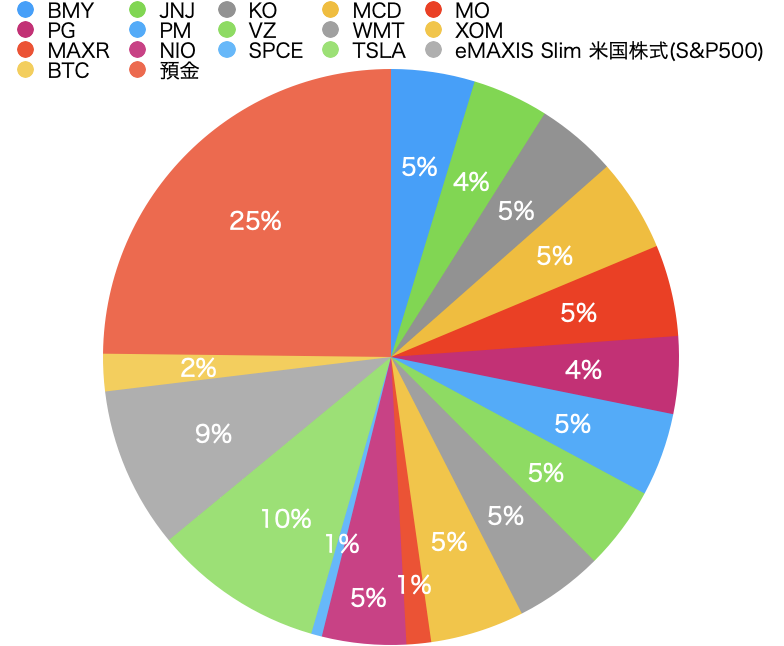

ポートフォリオ(2022年1月度)

では、まず、

ポートフォリオの紹介です✨

2022年1月29日で

データを取りました。

内訳はこんな感じです❗️❗️

割合的には先月と

そこまで変わりありません。

1月末には

自分のルールに従い、

マクドナルド(MCD)を

2株買い増しました👍

僕はかねてより、

長期的な資産形成を目指して

米国株高配当10銘柄に

毎月積立投資をしています👍

参考までに

僕の自分ルールについて

紹介すると、

毎月末の最終金曜日に

米国株高配当10銘柄のうち

保有時価が1番低い銘柄に

約5万円を積立投資する

というルールで

資産運用しています👍

アメリカの金融政策

最近の金融ニュースについて

触れる前に、

現在までのアメリカについて

確認します✨

アメリカではコロナ禍になり

失業者が急増、株価が暴落しました。

そこで、中央銀行である

連邦準備制度中央理事会(FRB)は

経済を支えるべく

ゼロ金利政策、量的緩和という

金融政策を実施しました。

FRBの使命は、

雇用の最大化、物価の安定

ですので、

金融緩和、金融引き締めによって

市場を調整しています。

https://www.nikkei.com/telling/DGXZTS00000420S1A101C2000000/

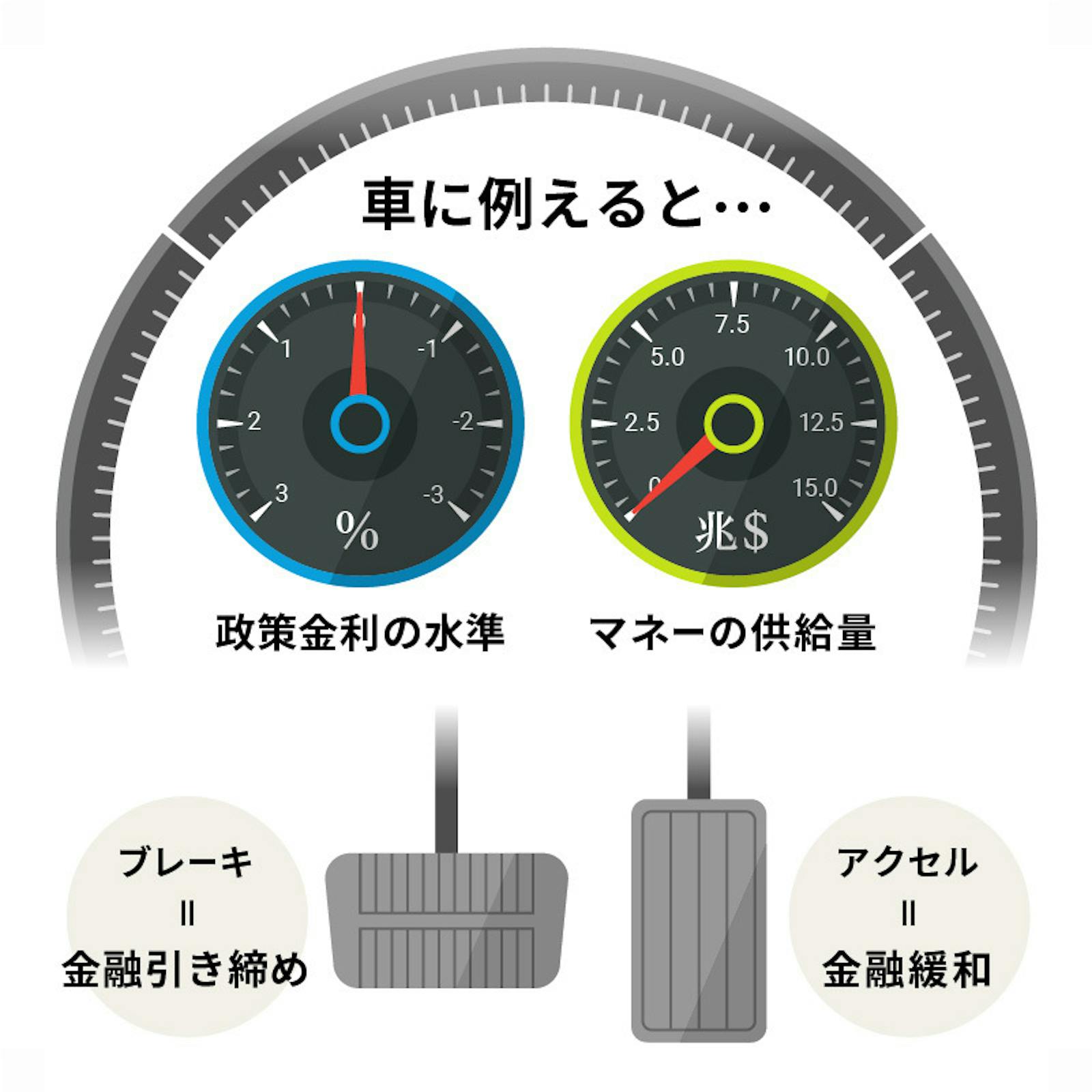

ゼロ金利政策、量的緩和に

ついて簡単に説明すると、

ゼロ金利政策とは、

政策金利(中央銀行が一般銀行に

貸し付ける際の金利)を

ほぼゼロにするというものです。

これによって、

企業が一般銀行より

資金を借りる際の金利が下がり、

企業が資金を

調達しやすくなります。

量的緩和は、

金融機関が保有する

国債や住宅ローン担保証券を

中央銀行が購入して、

民間経済に大量のマネーを

供給するというものです。

FRBは

この金融政策によって、

コロナ禍の中

アメリカ経済を支えました👍

しかし、最近では

コロナも徐々に終息しており、

アメリカの経済活動も

再開しつつあります。

FRBが行ってきた

金融政策によって、

大量のマネーが溢れている状態に

なってしまい、

現在はインフレが懸念されています💦

※インフレとは、

物に対してお金の量が多く

お金の価値が相対的に

下がっている状態。

物価が上昇し続ける状態です。

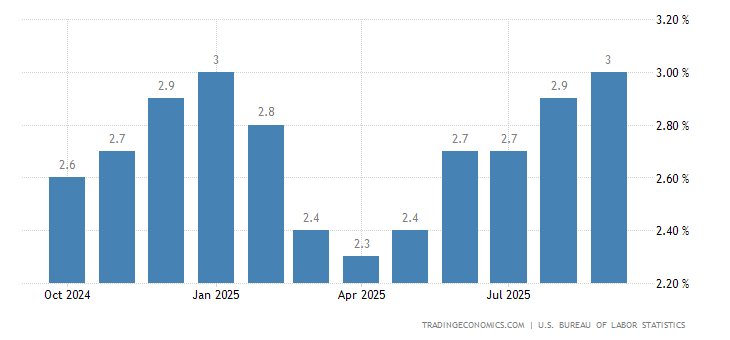

こちらのグラフは

アメリカのインフレ率推移を

示すグラフになります。

https://jp.tradingeconomics.com/united-states/inflation-cpi

FRBはかねてより、

インフレ率2%を目標に

市場をコントロールしていますが、

2021年12月時点では

インフレ率7%と、

目標の3.5倍まで

インフレが進んでいます💦

コロナ禍で大量のマネーが

溢れており、

経済活動が

再開しつつある状態に対し、

FRBはいよいよ

金融引き締めに入ろうと

しています。

アメリカ金融引き締め

さて、

最近の金融ニュースとしては・・・

アメリカの中央銀行である

連邦準備制度中央理事会(FRB)が

1月度に開催された

連邦公開市場委員会(FOMC)にて

3月度のFOMCで

政策金利の引き上げを

発表することが示唆され、

さらに、量的緩和の段階的縮小

(テーパリング)については

予定通り3月上旬に終了し、

6月度FOMC後にも

量的引き締め(QT)を実施する

方針が示されました。

難しい言葉が並んでいますが、

要するに

FRBは市場のお金を

これから回収し、

引き締めていく

ということです❗️

順番に解説します👍

政策金利の引き上げとは、

コロナ禍でほぼ0%だった

政策金利を、

3月以降数回に分けて

段階的に引き上げる

というものです。

市場の予想では、

年内に0.25%幅で

計3回の引き上げという予想が

中心ですが、

利上げ幅が0.50%という予想も

増えてきています。

そしてテーパリングについては、

民間経済に大量のマネーを

供給していましたが、

供給量を徐々に減らしており

3月上旬には供給を止める

ということです。

最後のQTについては、

量的緩和によって拡大した

バランスシート(保有資産)を

縮小させることを言います。

具体的には、

中央銀行が満期を迎えた

保有債券

(国債や住宅ローン担保証券)への

再投資の停止、

もしくは売却をすることです。

要するに、

民間経済に出回っている

お金を回収する

ということです👍

2022年はアメリカ経済に

あまりお金が出回らなくなる

という状態になるので、

株式市場にとってはマイナスな

状況になり、

全体的に株価が下がると

予想されます💦

さらに言うと

長期金利の急騰によって、

テスラやGAFAMといった

グロース株と呼ばれる銘柄が

特に暴落することが

予想されます😭

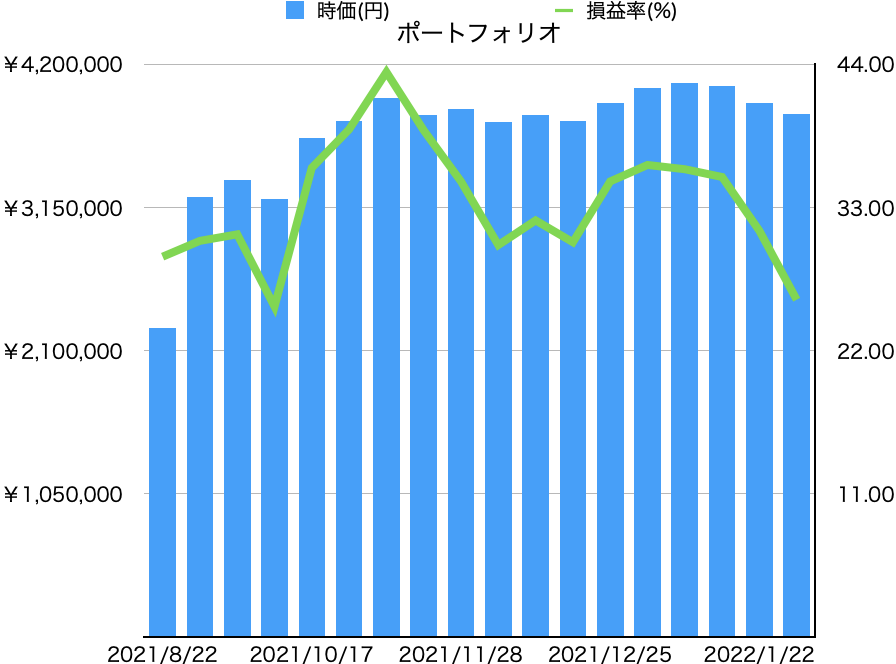

資産推移

さて、

ここからは僕の

資産推移を紹介します❗️

まずは、

僕の総資産(預金を除く)の

グラフ推移です❗️❗️

2022年1月度の

FOMCを受けて、

早速、アメリカ株の

株価が全体的に

下がりました💦

資産額の時価は

若干下がりましたが、

利益率については

ガクッと落ちました💦

特にテスラ、ニオの

株価が暴落し、

ビットコインについても

暴落しました💦

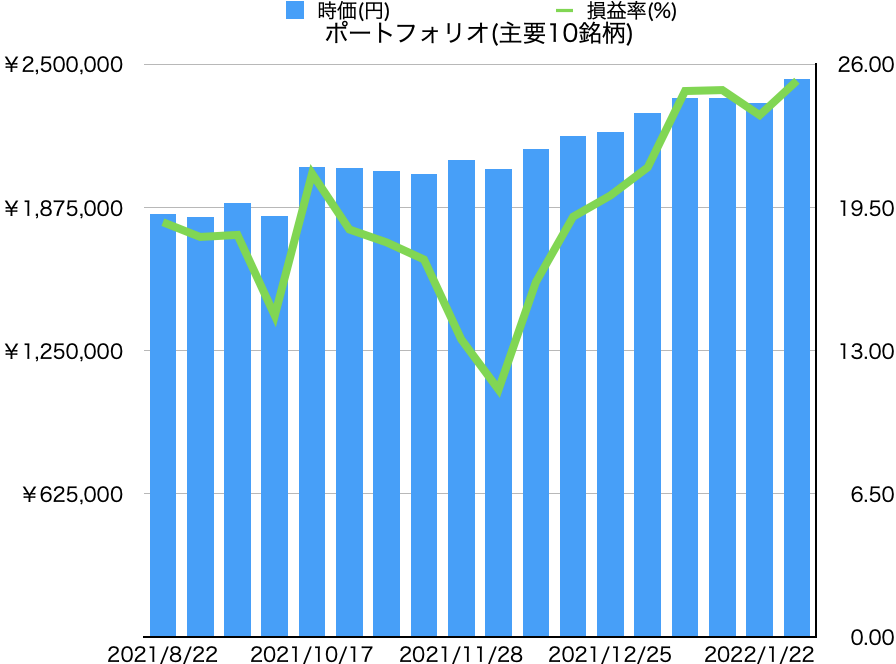

続いては

米国高配当10銘柄、

僕の主要10銘柄の

資産推移です❗️❗️

コカ・コーラや

マクドナルドといった、

バリュー株と言われる

10の銘柄については

時価、利益率ともに

伸びました✨

2020年よりトレンドは、

グロース株から

バリュー株に転換したという

見方がいろいろな投資家や

メディアで言われています。

これからは長期に渡って、

バリュー株がグロース株を

アウトパフォームするかも

しれませんね👍

僕の2022年の

投資戦略としては、

毎月のバリュー株への積立投資を

メインにしっかり継続し、

余力があれば株価が下がっている

グロース株を仕込みたい

と考えています❗️

今年も手堅く、

しっかり

資産運用していきます🔥

最後に

2022年はアメリカ株が

全体的に下がってしまうため、

今、投資を始めない方が良いと

考えている人がいるかも

知れませんが、

長期的な資産形成を

目指している人にとっては、

絶好の投資チャンスは

いつまでも今です❗️❗️

株価の下落、上昇などの

タイミングを

正確に測ることは

どんな投資家にも不可能です💦

投資タイミングを

見計らおうとする人は、

いつまで経っても

投資しないということが

多いです😭

資産運用において

1番強力な武器は時間です❗️

ですので、いつでも

絶好の投資チャンスは今です❗️

思い立ったら即行動👍

何事にも、

これが1番良い心掛けです。

ということで、

今回はここまで❗️❗️

ここまで読んで頂き、

ありがとうございます🙇♂️

これからも、

資産状況について

紹介していきますので、

次回も読んで頂けると

嬉しいです✨

それでは、

オヤスミ世界🐺

コメント